個人再生とは?条件やメリット・デメリットなどわかりやすく解説

個人再生は、借金の大幅な減額を裁判所へ申し立てる手続きです。

借金に苦しむ人が利用できる債務整理の新たな手段として、2001年4月1日より導入されました。

個人再生の手続きは、自己破産のようにすべての借金返済の義務がなくなるわけではありませんが、自宅などの財産を手放さずに借金を大幅に減額することができます。

ただし、個人再生をするには一定の条件があり、様々なデメリットも伴います。

今回は、個人再生とはどのような手続きなのかを、メリット・デメリットに触れながら、わかりやすく解説していきます。

目次

個人再生とは

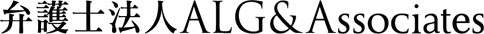

個人再生とは、裁判所で行われる債務整理手続きのひとつで、自宅などの財産を残したまま借金を大幅に減額してもらって残りを分割で返済していく方法です。

一定の収入が見込める給与所得者や個人事業主のほか、年金受給者も個人再生を利用できる可能性があります。

個人再生では、返済計画を見直した再生計画案が裁判所に認められれば、借金を元金ごと5分の1から10分の1程度まで減額できます。

減額された借金を3~5年で分割返済することで、残りの借金については支払義務が免除されます(税金や養育費、損害賠償金など一部の債務を除く)。

個人再生の種類

個人再生の手続きには、小規模個人再生手続と給与所得者等再生手続の2種類があります。

それぞれ、利用できる条件や、返済していく金額(弁済金額)、債権者の同意の有無に違いがあります。

小規模個人再生手続小規模個人再生手続は、主に個人事業主や給与所得者を対象とした手続きです。

条件を満たしており、債権者の同意が得られれば、アルバイトの方や年金受給者でも利用することができるので、多くのケースで小規模個人再生手続が選択されています。

| 利用条件 |

|

|---|---|

| 弁済金額 |

|

| 債権者の同意 | 債権者の半数以上の同意が必要 |

給与所得者等再生手続給与所得者等再生手続は、主に会社員や公務員などの安定した収入が見込める給与所得者を対象とした手続きです。

小規模個人再生手続よりも厳しい条件を満たしていれば、債権者の同意がなくても利用することができます。

| 利用条件 |

|

|---|---|

| 弁済金額 |

|

| 債権者の同意 | 債権者の同意は不要 |

個人再生ができる条件

個人再生ができる条件は、継続的に安定した収入があって、借金が一定額以下であることです。

具体的には、次の要件を満たしていれば、個人再生で借金を減額できる可能性があります。

個人再生の条件

- 収入や財産が足りず、借金を返済できなくなるおそれがある個人(自然人)

- 継続的に安定した収入がある

- 住宅ローンを除いた債務総額が5000万円を超えていない

なお、継続的に安定した収入が見込めれば、正社員に限らず、アルバイトや派遣社員、年金受給者も個人再生できる可能性があります。

個人再生できないケース

個人再生ができない代表的なケースは、次のとおりです。

- 返済困難な状況にない

- 高額な財産を所有している

- 安定した収入がない

- 個人再生を行っても返済の見込みが立たない

- 住宅ローンを除いた債務総額が5000万円を超えている

- 借金総額が100万円未満

- 個人再生の申立て費用や弁護士費用が用意できない

- 特定の債権者だけに個人再生しようとした など

上記に挙げたいずれかのケースに該当すると、個人再生の申立てが認められなかったり、手続きが失敗したりするおそれがあります。

個人再生のメリット・デメリット

個人再生をして後悔しないためにも、メリットとデメリットを知っておくことが大切です。

以下のページでは、個人再生のメリット・デメリットや注意点についてより詳しく解説しています。

あわせてご参考ください。

メリット

個人再生をすると次のようなメリットがあります。

- 住宅ローン以外の借金を5分の1から10分の1程度まで大幅に軽減できる

- 残りの借金を3年(最長5年)かけて分割返済できる

- ローンを完済している車や不動産などの財産を残したまま借金を減額できる

- 住宅ローンを返済中でも、住宅ローン特則を利用すれば自宅を手放さずに済む

- 借金の理由は問われないので、ギャンブルや浪費による借金も減額できる

- 資格制限や職業制限がないので、仕事に影響しない

- 手続きが開始されると、債権者による強制執行が中止される など

デメリット

個人再生をするとメリットだけでなく、次のようなデメリットも伴います。

- 最低でも100万円の返済義務は残る

- 税金や養育費、損害賠償金などは減額できない(非免責債権)

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- ブラックリストに載ることで、一定期間は借入れやクレジットカードの作成・利用が難しくなる

- 裁判所での決定事項などが掲載される、官報という国の広報誌に住所・氏名が掲載される

- 銀行口座が一時的に凍結されることがある

- 整理する借金を選べず、すべての借金が対象になる

- 高額な財産は回収・処分される可能性がある

- 保証人が借金を肩代わりすることになる

- 手続きが複雑で、時間や費用がかかる

個人再生をすると借金はいくら減額される?

個人再生をすると、借金は5分の1から10分の1程度まで減額できる可能性があります。

なお、個人再生後の返済額は、小規模個人再生手続と給与所得者等再生手続とで異なるため注意が必要です。

小規模個人再生手続の場合小規模個人再生手続の場合、次の2つのいずれか高い方の額が返済額となります。

| 借金の総額(住宅ローンを除く) | 最低弁済額 |

|---|---|

| 100万円未満 | 借金全額 |

| 100万円以上 500万円以下 | 100万円 |

| 500万円以上 1500万円以下 | 借金額の5分の1 |

| 1500万円以上 3000万円以下 | 300万円 |

| 3000万円以上 5000万円以下 | 借金額の10分の1 |

②清算価値(申立て時点で保有している財産の総額)

たとえば、借金が300万円で最低弁済額が100万円だったとしても、保有財産が200万円になる場合は、返済額は200万円となります。

給与所得者等再生手続給与所得者等再生手続の場合、次の3つのいずれか高い方の額が返済額となります。

| 借金の総額(住宅ローンを除く) | 最低弁済額 |

|---|---|

| 100万円未満 | 借金全額 |

| 100万円以上 500万円以下 | 100万円 |

| 500万円以上 1500万円以下 | 借金額の5分の1 |

| 1500万円以上 3000万円以下 | 300万円 |

| 3000万円以上 5000万円以下 | 借金額の10分の1 |

②清算価値(申立て時点で保有している財産の総額)

③可処分所得の2年分(収入総額から税金や最低生活費などを差し引いた金額)

たとえば、借金が300万円で最低弁済額が100万円だったとしても、年間の可処分所得が100万円になる場合、返済額は200万円(100万円×2年分)となります。

個人再生の手続きの流れ・期間

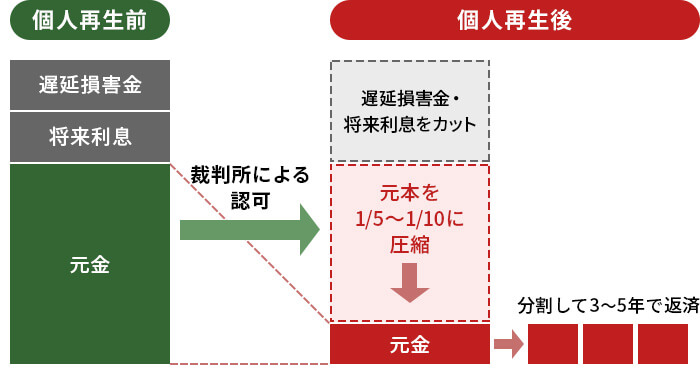

個人再生を弁護士に依頼した場合、次のような流れで手続きが行われます。

弁護士に個人再生を依頼することが決まったら委任契約を結び、受任通知の送付から再生計画の認可決定までの手続きを弁護士に任せることができます。

このとき、個人再生の手続きにかかる期間は、裁判所への申立てから6ヶ月~1年程度が目安です。

裁判所から認可決定が確定された後は、基本的に3年(最長5年)で、再生計画に従って返済していくことになります。

個人再生の流れについて、手続きにかかる期間やスムーズに進めるポイントを以下のページで詳しく解説しています。

ご参考ください。

個人再生にかかる費用

個人再生にかかる費用の相場は、50万~80万円程度です。

この金額には、裁判所に払う裁判所費用と、弁護士に払う弁護士費用が含まれていて、大まかな内訳は次のようになります。

| 費用相場 | 内訳 | |

|---|---|---|

| 裁判所費用 | 数万~25万円程度 |

|

| 弁護士費用 | 50万~60万円程度 |

|

※具体的な金額は、個人再生の種類や依頼する裁判所によって異なります。

利用条件を満たすことは当然ながら、個人再生の費用が支払えないと手続きが進められなくなってしまいます。

すぐにまとまった費用を用意できない場合は、分割払いや後払いに対応してくれる弁護士に相談したり、法テラスで費用を立て替えてもらう方法もあります。

個人再生手続きの必要書類

個人再生の手続きには、主に次のような書類が必要になります。

- 申立書

- 陳述書

- 債権者一覧表

- 添付書類(源泉徴収票、給与明細、財産目録、戸籍謄本、住民票など)

- 清算価値算出シート

- 再生計画案

- 返済総額算出シート など

個人再生の手続き中にやってはいけないこと

個人再生の手続き中に次のような行為をしてしまうと、裁判所に再生計画を認めてもらえず、手続きが失敗に終わる可能性があります。

- 虚偽の再生計画案を提出する

- 特定の債権者のみに返済する

- 財産の贈与や名義変更をする

- 新たな借り入れをする

- ギャンブルや浪費をする

- 収入が下がる転職や退職をする

- 履行テスト中に滞納する

個人再生を成功させるためにも、「個人再生の手続き中にやってはいけないこと」をあらかじめ確認しておきましょう。

虚偽の再生計画案を提出する

個人再生案には、収入・支出・財産・借金額などをもとに、個人再生後の返済計画を記載します。

裁判所は、この計画が返済能力に見合っているかなどを審査して、再生計画を認めるかどうかを判断します。

再生計画を認めてもらいたいからと収入や財産を少なく記載したり、迷惑をかけたくないからと家族や知人からの借金を故意に記載しなかったりして、虚偽の再生計画案を作成・提出すると、申立てが却下される、手続きが途中で廃止されるなどの可能性があります。

場合によっては、虚偽の申告が悪質とみなされて、詐欺再生罪に問われることもあるので、再生計画案に虚偽の内容を記載するのは絶対にやめましょう。

特定の債権者のみに返済する

個人再生では、債権者平等の原則が適用されるので、すべての債権者を公平に扱わなければなりません。

複数の債権者がいるなかで、特定の債権者のみに返済する偏頗弁済(へんぱべんさい)をしてしまうと、その分の金額が所有財産の総額=清算価値に加算されて返済額が増額するおそれがあります。

そればかりか、裁判所が偏頗弁済を「不誠実」と判断して、個人再生が認められないこともあります。

知らずに偏頗弁済をしているケースもあるので、個人再生の手続き中はすべての債権者を公平に扱うことを忘れないようにしましょう。

財産の贈与や名義変更をする

個人再生の手続き中に、財産の贈与や名義変更などで財産を意図的に移動させることは避けましょう。

個人再生では、借金の総額や所有している財産の総額によって、減額される借金の割合や返済額が決まります。

そのため、財産を減らせば返済額が少なくなるのでは?と考える方もいるかもしれません。

しかし、財産を減少させる目的で贈与や名義変更を行うと、裁判所に「財産隠し」と判断されて、個人再生が認められなくなる可能性があります。

誠実な申告が重要ですので、財産の移動は絶対に避けましょう。

新たな借り入れをする

個人再生の手続き中に新たな借り入れをすると、返済計画が狂うだけでなく、再生計画通りに返済できなくなるリスクが高まります。

それだけでなく、新たな借り入れは、裁判所に「不当な目的」や「不誠実な申立て」と判断されて、個人再生が認められない可能性もあります。

「お金がないから少しだけ」などと安易な気持ちで借り入れをすると、さらに借金の負担が増えることになりかねないので、個人再生をきっかけにお金との上手な付き合い方を見直しましょう。

ギャンブルや浪費をする

個人再生の手続き中に新たに借り入れをするのはもちろん、パチンコ・スロットなどのギャンブルや、株やFXなどの過度な投資、ゲームの課金や過度な買い物による浪費は財産を減らすことになり、返済の滞納に繋がりかねません。

浪費行為は裁判所や債権者から「返済をするつもりがない」、「経済生活を立て直すつもりがない」と判断されて、申立てが棄却されたり、再生計画が認められない可能性があります。

仮に再生計画が認められたとしても、浪費行為によって返済が滞ると再生計画が取り消されて借金が元の金額に戻ってしまいます。

個人再生の手続き中だけでなく、手続き後も、収入に見合わない浪費行為は控えましょう。

収入が下がる転職や退職をする

個人再生の手続き中は、収入が下がる転職や退職は避けることが望ましいです。

仮に転職後に収入が増加する見込みがある場合も、転職後の収入が安定していることを証明するために追加資料の提出が必要になるなど、手続きが複雑になるケースがあります。

転職の予定がある場合は事前に弁護士に相談するようにしましょう。

また、個人再生後は、再生計画案に従って返済する必要があるので、継続的な安定収入の確保が重要です。

再生計画案を作成した後に収入が減ってしまうと、再生計画が認められない可能性があります。

再生計画が認められた後でも、収入の減少によって返済が滞れば、再生計画が取り消されて借金が元の金額に戻ってしまうおそれもあります。

履行テスト中に滞納する

履行テスト期間中に一度でも滞納があると再生計画が現実的ではないと判断されて、個人再生が認められない可能性が高まります。

履行テストとは、個人再生の手続き中に通常3~6ヶ月間行われ、実際の返済額と同等の金額を毎月積み立てることで、返済計画に沿った支払いが継続できるかどうかを事前に確認するためのものです。積立トレーニングとも呼ばれます。

履行テスト期間中に滞納した場合、個人再生の申立てを最初からやり直す必要があり、手続きの手間や費用が二重にかかるおそれがあります。

お問合せ

まずは専任の受付職員が丁寧にお話を伺います。

- 24時間予約受付

- 年中無休

- 通話無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

個人再生をすると家族や会社にバレる?

個人再生をしたことがご家族や会社にバレるケースは、それほど多くありません。

たとえば、次のようなケースに該当する場合は、ご家族や会社に個人再生したことが知られてしまう可能性があります。

- ご家族や勤務先から借金をしている場合

- ご家族や勤務先の関係者が保証人になっている場合

- ご家族や勤務先の関係者が官報を見た場合

- 手続きに必要な資料をご家族から収集する必要がある場合

- 家族カードが使えなくなった場合

- ローン返済中の車が回収された場合

- 裁判所や債権者からの郵便物を見られた場合

- 給料の振込口座が凍結された場合

- 債権者から給料が差し押さえられた場合

- 退職金見込額証明書を勤務先から発行してもらう場合 など

個人再生と自己破産・任意整理との違い

合法的な借金問題の解決手段である債務整理には、個人再生のほかに、自己破産や任意整理といった方法があります。

- 個人再生:裁判所を介して、借金の大幅な減額を認めてもらう方法

- 自己破産:裁判所を介して、借金の返済義務を免除してもらう方法

- 任意整理:裁判所を介さずに、債権者と直接交渉して毎月の返済負担の軽減を図る方法

債務整理の方法ごとの違い3つの方法には、裁判所での手続きが必要かどうかや、どのくらい借金が減らせるのか、財産・保証人への影響、官報への掲載、ブラックリストの掲載期間などに違いがあります。

| 個人再生 | 自己破産 | 任意整理 | |

|---|---|---|---|

| 借金への効果 | 借金を1/5程度まで減額 | 借金がゼロになる | 利息・遅延損害金の免除 |

| 裁判所での手続き | 必要 | 必要 | 不要 |

| 返済期間 | 3年~5年で分割払い | 返済不要 | 3年〜5年で分割払い |

| 財産への影響 | 避けられる | 影響する | 避けられる |

| 保証人への影響 | 保証人へ一括請求 | 保証人へ一括請求 | 避けられる (債権者の選択が可能) |

| 官報への掲載 | 掲載される | 掲載される | 掲載されない |

| 再度借入れできるまでの期間 (ブラックリストの掲載期間) |

5年〜7年程度 | 5年〜7年程度 | 5年 |

個人再生を弁護士に相談するメリット

個人再生は裁判所を介した手続きなので、決して簡単な手続きとはいえません。

準備する書類が多いこと、その内容も複雑なことから、弁護士への依頼がおすすめです。

個人再生を弁護士に依頼すべきか悩まれている方は、債務整理手続きのうちご自身に合った方法を知るためにも、まずは弁護士に相談してみましょう。

個人再生を弁護士に依頼するメリットは、次のとおりです。

- 個人再生を行っている間、債権者からの督促や取り立てを止められる

- 手続きに必要な書類の作成や調査など、難しい手続きを任せられる

- 個人再生委員への報酬(予納金)が安くなる可能性がある

- 適切なアドバイス・サポートにより、個人再生が認められる可能性が高まる など

個人再生に関するよくある質問

個人再生をするとクレジットカードはどうなりますか?

個人再生では、クレジットカードの利用残高も債務として手続きの対象となるため、強制解約となって利用できなくなります。

なお、利用残高のないクレジットカードは債権者に含まれないため、ただちに利用停止されるとは限りませんが、更新などのタイミングで利用できなくなる可能性が高いです。

これは、個人再生したことが事故情報として信用情報機関に登録されるためです。

事故情報が登録されている間は審査に通りにくくなるので、更新できず解約されたり、新たにクレジットカードを作成したりできなくなります。

個人再生をしたら車はどうなりますか?

ローンを完済している車は、個人再生をしてもそのまま手元に残すことができます。

一方で、ローンが残っていて、車の所有権がディーラーや信販会社にある場合は、個人再生することで車が回収されてしまう可能性が高いので注意しましょう。

もっとも、通院や通勤で車が欠かせないなど、裁判所が生活維持のために必要と判断すれば、ローン返済中でも車を手元に残せる可能性があります。

また、ご家族にローンを肩代わりしてもらったり、所有者であるディーラーや信販会社と交渉することで車を残せる場合もあるので、まずは弁護士に相談してみるとよいでしょう。

個人再生を検討されている方は弁護士法人ALGにご相談ください

一定の収入があるものの、多額の借金がなかなか完済できないという方は、個人再生によって借金返済の負担を軽減できる可能性がありますので、一度弁護士に相談してみましょう。

弁護士法人ALGでは、複雑で手間のかかる個人再生の手続きを代理することはもちろん、小規模個人再生手続と給与所得者等再生手続のどちらが適しているのか、個人再生以外の解決方法があるのかをアドバイスすることができます。

「個人再生を弁護士に依頼したいけど費用が支払えるか不安」という方も、費用については事前にご説明いたしますので、借金返済でお困りの方は、ぜひ私たちまでお気軽にご相談ください。

お問合せ

まずは専任の受付職員が丁寧にお話を伺います。

- 24時間予約受付

- 年中無休

- 通話無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

監修:弁護士 谷川 聖治 / 弁護士法人ALG&Associates福岡法律事務所 所長

監修:弁護士 谷川 聖治 弁護士法人ALG&Associates 福岡法律事務所 所長

保有資格弁護士(福岡県弁護士会所属・登録番号:41560)

福岡県弁護士会所属。私たちは、弁護士名、スタッフ 名を擁し()、東京、を構え、全国のお客様のリーガルニーズに迅速に応対することを可能としております。