債務整理のメリット・デメリットは?手続きごとにわかりやすく解説

借金の悩みは、人に相談しづらいものです。

債務整理をすることで借金を減らせると知っていても、ご自身に適した手続きが分からず、お困りの方も多いのではないでしょうか。

債務整理は手続きごとに特徴や効果が異なり、それぞれにメリットとデメリットがあります。

これらを知っておくことが、ご自身に適した手続きを見つける重要なポイントになります。

この記事では、債務整理のメリット・デメリットを手続き別にわかりやすく解説します。

生活への影響や、よくある質問にもお答えしていきますので、借金にお悩みの方の参考になれば幸いです。

目次

債務整理とは

債務整理とは、債権者との交渉や裁判所への申立てによって、借金を減額・免除してもらう手続きの総称です。

債務整理の手続きは主に任意整理・個人再生・自己破産の3種類があります。

それぞれ特徴や効果が異なるものの、借金の問題を抱える方が利用できる法律で認められた手続きです。

ただ、債務整理によってすべての未払い金や滞納金が減額・免除されるわけではありません。

債務整理の対象となる借金は、次のとおりです。

債務整理の対象となる借金

- 消費者金融や金融機関からの借入れ

- キャッシングやリボ払いなどの、クレジットカードを利用した借入れ

- 住宅ローン、マイカーローン、教育ローン

- 家賃の滞納分

- 奨学金

- 個人からの借入れ など

債務整理に共通するメリット

債務整理のすべての方法に共通して、次のようなメリットがあります。

- 借金の減額・免除ができる

- 督促や取り立てが一時的にストップされる

借金の減額・免除ができる

債務整理をすることで、利息や元金を減額・免除できます。

減額幅は債務整理の種類によって異なりますが、どの方法でも借金返済の負担を軽減することができます。

- 任意整理:減額幅は大きくないものの、返済期間が延長されることで毎月の返済額を減らせます

- 個人再生:財産を残したまま、借金を元金ごと大幅に減額することができます

- 自己破産:裁判所から免責の許可が下りれば、どれだけ高額の借金であってもゼロになります

督促や取り立てが一時的にストップされる

債務整理を弁護士や司法書士に依頼し、受任通知が送付されると、督促や取り立てを止めることができます。

受任通知とは?

受任通知とは、弁護士や司法書士が代理人となって債務整理を行うことを伝える書面をいい、依頼した当日~翌日には債権者へ送付されます。

受任通知を受けた債権者は、以降の取り立て行為を法律で一切禁じられていることから、督促や取り立てが止まります。

受任通知が送付されると、督促や取り立てだけでなく返済も一時停止します。そのため、不安なく生活を立て直しながら、債務整理費用を準備できます。

債務整理に共通するデメリット

債務整理のすべての方法に共通して、次のようなデメリットもあります。

- 信用情報(ブラックリスト)に登録される

- 保証人に影響が及ぶ

信用情報(ブラックリスト)に登録される

債務整理を行うと、どの手続きでも信用情報機関に事故情報として登録され、いわゆるブラックリストに載る状態になります。

情報が登録されている期間中は、クレジットカードの作成・利用ができない、ローンが組めないなどの制限が生じます。

信用情報機関と債務整理でブラックリストに載る期間

信用情報機関とは、クレジットカードやローンなどの契約や利用に関する情報(信用情報)を収集・管理する機関で、次の3種類があります。

- JICC(株式会社日本信用情報機構):主に消費者金融系の信用情報

- CIC(株式会社シーアイシー):主にクレジットカードや消費者ローンの信用情報

- KSC(全国銀行個人情報センター):主に銀行系のローンの信用情報

| 信用情報機関 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| JICC | 完済日から5年 | 完済日から5年 | 免責確定日から5年 |

| CIC | 完済日から5年 | 完済日から5年 | 破産手続開始決定日から 5年 |

| KSC | 完済日から5年 | 次のいずれか遅い方 ・完済日から5年 ・手続開始決定日から7年 |

破産手続開始決定日から 7年 |

※借入れのタイミングなどによって掲載期間は異なる場合があります

保証人に影響が及ぶ

債務整理をすると、保証人に対して借入先(債権者)から請求が行きます。

債務整理の手続きによって債務が減額・免除されても、保証人に対する返済義務までは免責されないためです。

とくに、個人再生や自己破産では、保証人に対して債務を代わりに支払うよう一括請求が行われるケースが多いので、注意しなければなりません。

なお、整理する債務を選択できる任意整理では、保証人が付いた借金を任意整理の対象から外すことで、保証人に影響が及ぶというデメリットを回避できます。

お問合せ

まずは専任の受付職員が丁寧にお話を伺います。

- 24時間予約受付

- 年中無休

- 通話無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

債務整理の手続き別|メリット・デメリット

任意整理のメリット・デメリット

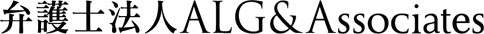

任意整理とは、債権者と個別に直接話し合って借金の負担軽減を図る手続きです。

債権者との交渉で利息の免除や返済期間の見直しが認められると、月々の返済額や返済総額を抑えることが可能になります。

周囲に知られずに、柔軟に借金を整理したい方に適した方法で、とくに、利息を除いた元金のみであれば3~5年程度で完済が見込める方におすすめです。

任意整理のメリット・デメリットは次のとおりです。

メリット

- 大幅な減額は見込めないものの、毎月の返済負担を軽減できる

- 裁判所を介さずに手続きできるので、家族や会社に知られにくい

- 整理する借金を選択できるので、財産や保証人に対する影響を抑えられる

デメリット

- 借金の元金は減額されない

- 借入先(債権者)の合意が必要で、和解できないケースもある

任意整理の手続きについて詳しくお知りになりたい方は、以下のページもご参考ください。

さらに詳しく任意整理のメリット・デメリットを解説!どんな人に向いている?個人再生のメリット・デメリット

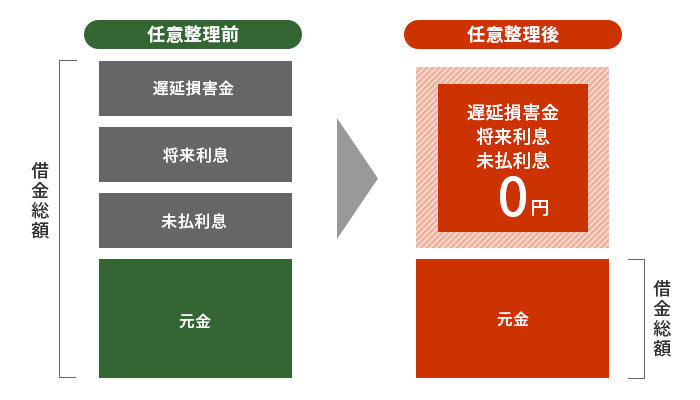

個人再生とは、裁判所を介して借金の大幅な減額を目指す手続きです。

裁判所に再生計画が認められると、借金を元金ごと1/5~1/10程度まで大幅に減額でき、残りを3年(最大5年)で分割返済すればよくなります。

一定の条件を満たせば自宅などの財産を残せるので、財産を残したまま借金を大幅に減額したい方におすすめの方法です。

個人再生のメリット・デメリットは次のとおりです。

メリット

- 借金を元金ごと1/5から1/10程度まで大幅に減額できる(最低でも100万円の返済義務は残る)

- 条件を満たせば、自宅や車などの財産を残せる

- 職業・資格の制限がない

デメリット

- 整理する借金を選択できず、すべての借金が対象になる

- 官報に掲載される

- 一定の期間と費用が必要になる

個人再生の手続きについて詳しくお知りになりたい方は、以下のページもご参考ください。

さらに詳しく個人再生のメリット・デメリット|注意点や自己破産・任意整理との違い自己破産のメリット・デメリット

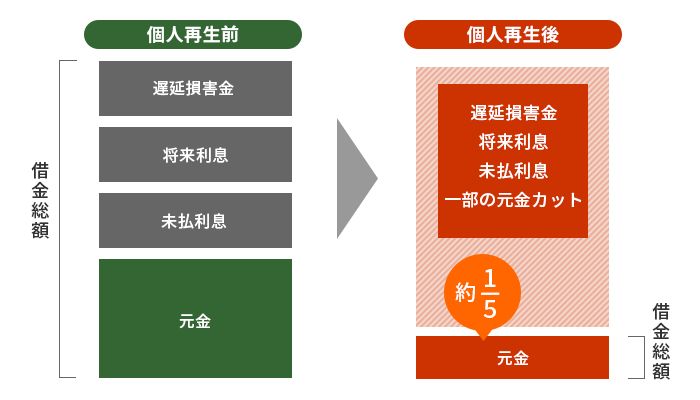

自己破産とは、裁判所を介して借金の支払義務を免除(免責)してもらう手続きです。

裁判所から免責の許可が下りれば、高額な財産を処分する代わりに、抱えているほぼすべての借金がゼロになって返済しなくて済むようになります。

多額の借金や借入先が複数ある方、借金返済の見込みがまったくない方におすすめの方法です。

自己破産のメリット・デメリットは次のとおりです。

メリット

- すべての借金の支払義務が免除される(税金や損害賠償金などの非免責債権を除く)

- 無職・無収入の方や、生活保護受給中の方でも利用できる

デメリット

- 生活に必要な一定の財産を除き、高額な財産は手放すことになる

- 自己破産の手続き中は、一定の資格や職業が制限される

- 官報に掲載される

- 一定の期間と費用が必要になる

- 郵便物が破産管財人に転送される場合がある

- 転居や旅行など、移動に制限がかかる場合がある

自己破産の手続きについて詳しくお知りになりたい方は、以下のページもご参考ください。

さらに詳しく自己破産のメリットとデメリット債務整理したらどうなる?生活への影響は?

債務整理をすると借金を減らせますが、方法によっては財産を手放すことになったり、銀行口座が凍結されたり、生命保険が解約になるなど、生活に影響が生じる可能性があります。

また、ブラックリストに載っている期間は次のような制限が生じます。

- クレジットカードの新規作成、利用ができない

- ローンやキャッシングなどの新たな借入れができない

- 奨学金など、家族や友人の保証人になれない

- 携帯電話やスマホを分割払いで購入できない

- 賃貸契約ができない

- 資格や職業の制限を受ける(自己破産の場合) など

債務整理にかかる費用の相場

債務整理にかかる費用の相場は、任意整理だと1社あたり最低5万円程度、個人再生や自己破産では最低50万円程度といわれています。

| 任意整理 | 5万~15万円程度(債権者1社あたり) |

|---|---|

| 個人再生 | 50万~80万円程度 |

| 自己破産 | 50万〜130万円程度 |

これらの金額には、裁判所の手続きにかかる費用のほか、専門家に相談・依頼するための費用が含まれていて、具体的な金額は、借金の額や依頼する弁護士、司法書士によって異なります。

ご自身で債務整理を行うことで弁護士費用を節約できますが、債務整理の手続きは複雑で、専門家のサポートがないと失敗するリスクもあります。

債務整理を弁護士に依頼することで得られるメリットは大きいため、費用面を含めてまずは相談してみるとよいでしょう。

お問合せ

まずは専任の受付職員が丁寧にお話を伺います。

- 24時間予約受付

- 年中無休

- 通話無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

債務整理について弁護士に相談するメリット

債務整理について弁護士に相談・依頼すると、次のようなメリットが得られます。

- どの手続きを選ぶべきかアドバイスがもらえる

借入額や収入・財産状況などから、最も適した債務整理の方法を提案してもらえます。 - 債権者からの督促や返済を止めることができる

弁護士に依頼すると、すぐに「受任通知」という書面が債権者に送られます。これにより、借金の督促や返済の請求が一時的に止まるため、精神的負担が軽減され、落ち着いて債務整理の準備を進められます。 - 複雑な手続きを任せることができる

債務整理では、書類の準備や裁判所とのやり取り、債権者との交渉など、複雑な手続きが必要になります。弁護士に依頼すれば、借金の金額にかかわらず、こうした手続きをすべて任せられます。 - 弁護士が介入することでよりよい結果が得られる可能性がある

弁護士が債権者と交渉することで有利な条件で和解できたり、弁護士が代理人として対応することで手続きの精度が上がるなど、よりよい結果が得られやすくなります。

債務整理に関するQ&A

債務整理したことは家族や会社にバレる?

基本的に、債務整理をしたことはご家族や会社にバレることはありません。

ただし、次のようなきっかけでご家族や会社に債務整理したことがバレてしまう可能性はあるため注意が必要です。

- ご家族や会社の関係者が保証人になっている場合に、保証人に返済の請求が届く

- 債務整理に関する書類を見られた

- 債権者や裁所からの連絡や郵便物を見られた

- 住宅や車など、ご家族で共有していた財産が債務整理の対象となり回収された

- 預貯金口座が凍結された

- 裁判所へ申し立てる際の必要書類収集

- 官報への掲載

- 資格や職業の制限 など

ご家族や会社にバレずに債務整理をしたい場合、「裁判所を介さない任意整理をする」、「弁護士や司法書士に債務整理を依頼する」などの対策が必要です。

債務整理すると家族に影響する?

債務整理をしても、ご家族の信用情報に影響が出たり、ご家族名義の財産が処分されたり、ご家族の進学・就業に影響することはありません。

債務整理は、借金の負担を減らして、生活を立て直すための制度です。そのため、ご家族が直接的に不利益を受けるケースは少なく、基本的にはご本人の再出発を支えるための手続きといえます。

ただし、債務整理の方法次第ではご家族にも次のような影響が生じる可能性があります。

- 住宅や車などのご家族で共有していた財産を手放すことになる

- 保証人となっていたご家族が借金の肩代わりをすることになる

- 家族カードが使えなくなる

- 一定期間は新たなローンを組んだり、保証人になったりすることができない など

債務整理をすると思わぬところで家族に影響を及ぼす可能性もあるので、事前に家族と話し合って、理解・協力を得ることが大切です。

債務整理すると結婚に影響する?

債務整理をしても、法律上、結婚が制限されることはありません。そのため、基本的には結婚に直接影響することはないといえます。

また、債務整理をした事実は戸籍や住民票には記載されないため、こうした公的な書類から相手に知られてしまう心配もありません。

ただし、債務整理をしてブラックリストに載っている間はローンが組めない・クレジットカードが作れないなどの制限を受けるため、結婚生活上の不便が生じる可能性はあります。

また、個人再生や自己破産を行うと官報に事故情報が記載されるため、結婚相手やその親族が官報を見たり、結婚前の身辺調査が行われたりした場合に債務整理がバレるおそれもあります。

相手との信頼関係を築く意味でも、借金の問題や債務整理したことは、結婚前に伝えておく方がよいでしょう。

債務整理したら年金や生活保護を受け取れなくなる?

債務整理をしても、条件を満たしていれば年金や生活保護費を受け取ることができます。

年金も生活保護費も、受給者の生活を支えるために必要なものと考えられているためです。

- 年金

国民年金・厚生年金などの公的年金は債務整理をしても減額されることなく、これまで通り受給できます。

ただし、債務整理の対象口座に振り込まれた年金は引き出すことができませんし、個人年金は自己破産すると基本的に解約することになります。 - 生活保護

債務整理をした後でも生活保護を受給することはできます。

ただし、生活保護費は借金の返済に使えないため、生活保護を受けている方は、債務整理後も返済を伴う任意整理や個人再生は選択できません。

債務整理による年金への影響について詳しくお知りになりたい方は、以下のページをご参考ください。

さらに詳しく年金を受給していても債務整理はできる?影響や注意点などを解説債務整理にはメリット・デメリットがあるため、まずは弁護士に相談してみましょう。

返済が困難になってしまった借金について債務整理をすることで、問題を解決できる可能性があります。

もっとも、借金の金額や収入・資産状況によって適した債務整理の方法が異なるため、ご自身に合った借金問題の解決方法を知るためにも、まずは弁護士へ相談することをおすすめします。

弁護士であれば、債務整理の方法や借金の金額などの制限なく、債権者との交渉や裁判所の手続きを代理人となって円滑に行うことが可能です。

ご相談いただいたことは、ご家族や職場に知られないように最大限配慮いたしますので、借金についてどのようなことでお困りなのか、不安や疑問について私たち弁護士法人ALGまでお気軽にご相談ください。

お問合せ

まずは専任の受付職員が丁寧にお話を伺います。

- 24時間予約受付

- 年中無休

- 通話無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

監修:弁護士 谷川 聖治 / 弁護士法人ALG&Associates福岡法律事務所 所長

監修:弁護士 谷川 聖治 弁護士法人ALG&Associates 福岡法律事務所 所長

保有資格弁護士(福岡県弁護士会所属・登録番号:41560)

福岡県弁護士会所属。私たちは、弁護士名、スタッフ 名を擁し()、東京、を構え、全国のお客様のリーガルニーズに迅速に応対することを可能としております。